房产证贷款不同于房产抵押贷款的流程及注意事项!!

房产就是房产,很多人在选择买房的时候选择借钱买房。同时,房产也可以作为抵押凭证,房产证可以作为抵押贷款的一种形式。大家说的房产证贷款和房产抵押贷款不同,很多人不知道两者的区别。关于房产证的抵押,在申请贷款的时候,往往要求比较多,需要注意的事情也比较多。下面我们来解释一下房产证抵押贷款条件的材料流程和利率。

一、房产证抵押贷款条件

1、申请条件

申请人是具有完全民事行为能力的自然人。贷款到期日的实际年龄一般不超过65岁。在申请人申请地有固定住所、合法职业和稳定的收入来源,有按期偿还贷款的能力。还本付息能力,信用状况良好。

2、抵押财产条件

产权清晰,变现能力强,房龄(自房屋竣工之日起计算)+贷款期限不超过40年,房屋不纳入拆迁计划。

二、利用房产契据抵押贷款信息

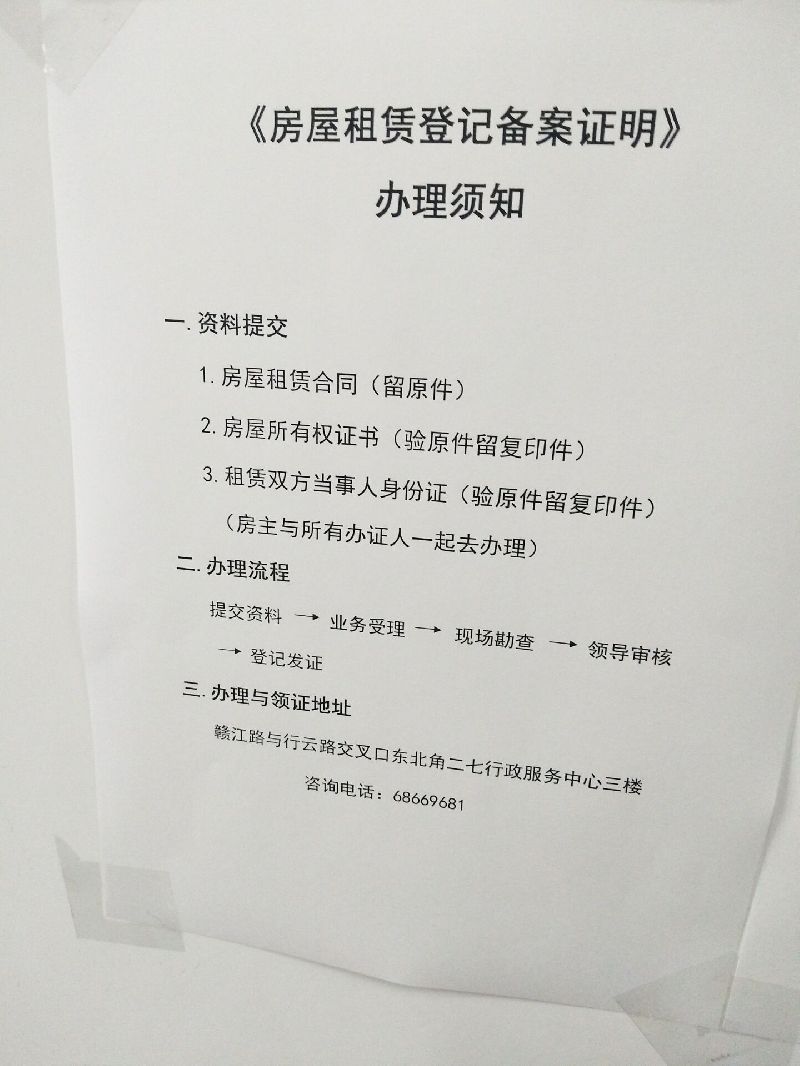

申请人的基本信息包括身份证、户口簿、个人收入证明(加盖单位公章)、结婚证、借款人配偶的身份证、户口簿、借款用途证明、银行声明和信用报告。

需要指出的是,房屋的属性不同,所需的资料也不同。如下:

1、现有房屋抵押贷款

房产抵押合同复印件、房屋权证、土地使用权证、有资质的评估机构出具的《房产评估报告》、银行贷款合同、夫妻关系证明及双方身份证复印件认证。

2、期房抵押贷款

购房预售合同、与银行签订的购房贷款合同、购房预付款收据复印件、夫妻结婚证复印件、户口所在地民政部门出具的单身证明注册位置。

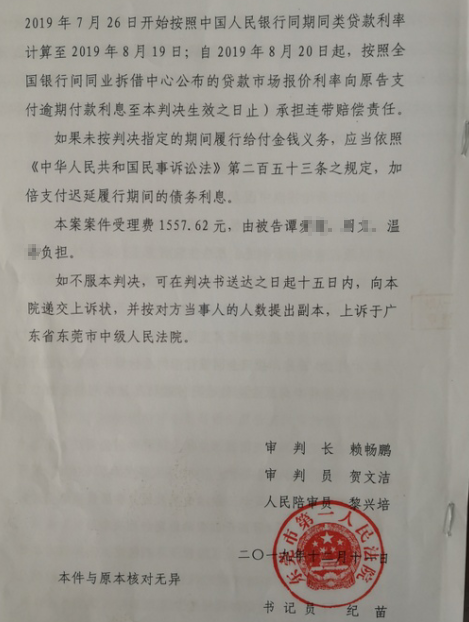

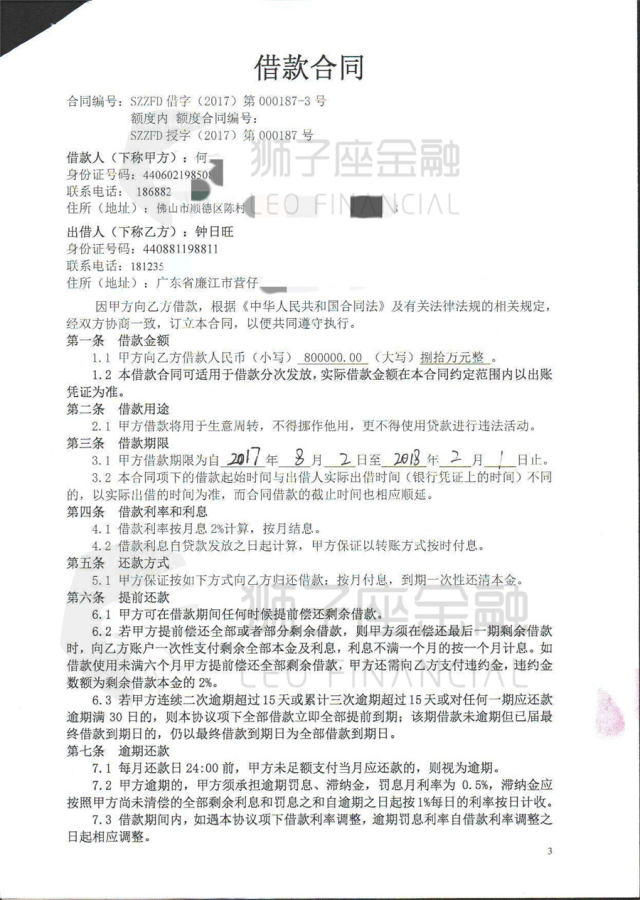

三、使用房地产契约抵押贷款流程

1、准备所有材料并提交申请

2、银行审核借款人、房产情况及信息

3、银行担保财产的地契和保险单

4、双方签订住房按揭贷款合同并进行公证

5、银行借贷

6、还本付息后解除抵押

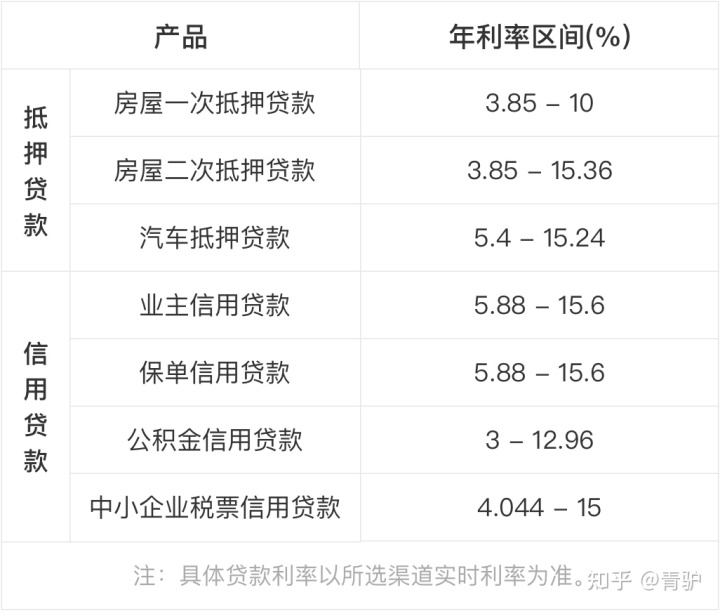

四、使用不动产契据抵押利率

房产证抵押贷款的利息一般比同期贷款基准利率高10%~30%。目前同期基准利率为:

1、贷款期限不足一年(含一年)时,年利率为4、35%;

2、贷款期限为一至五年(含五年)时,年利率为4、75%;

3、贷款期限5年以上,年利率4、90%。

具体的利息金额由银行根据申请人的资质确定。如果申请人资质好,银行浮动利率的比例会更低;如果反过来,它会更高。假设贷款50万元,贷款12个月,本息等额还清:对于业务,利率为6、53%,一共17861、需支付利息36元;消费,利率为6、@5、66%,一共需要支付15461、4元利息。另外,随着房屋抵押贷款,各个银行的各种产品对利率的规定不同,所以利率也不同。

五、以房产契据抵押贷款金额

1、年龄小,贷款高

为了规避风险房产证做抵押贷款利息是多少,银行在提供房屋贷款时,一般对房屋本身和贷款本身都有更严格的条件。要考虑的重要因素之一是房屋的年龄。通常,抵押房屋的建造时间在20年以内。只要房屋建房年限越近,获得的贷款额就会相应增加。如果建筑物较旧,则借款人的贷款价值比率将降低。

据银行工作人员介绍,房产的年限已成为众多银行发放贷款的审核标准之一。一般情况下,因为房龄越长,房屋保值空间越小,获批贷款率越低,贷款不获批的可能性就越大。

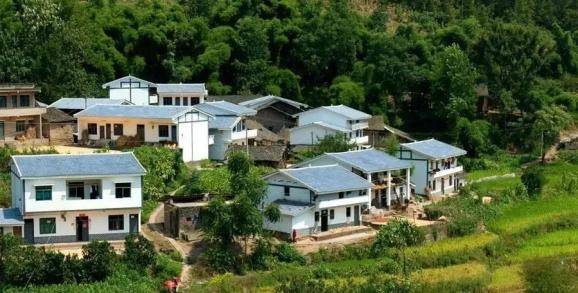

2、物业位置好,贷款高

房子的位置和面积也是银行批准贷款的主要因素。如果房屋位于偏远地区且面积较小,则贷款比率通常较低。由于地处偏远,占地面积小,实现能力较差。

3、贷款人年龄、个人信用及还款能力

如果借款人年龄较大或信用不佳或还款能力低,则可获得的贷款比例越低,严重的甚至可能被拒绝贷款。

4、贷方拥有更多的住房单元和更少的贷款

如果贷方借了第二套或更多的房子,贷款比例也会降低,一般是房产的30%左右,严重的甚至可能不贷。

5、属性属性

一般来说房产证做抵押贷款利息是多少,普通房屋的按揭贷款多为贷款物业评估值的70%。如果是写字楼等商品房,只能贷到房产评估价值的50%左右。