各地出台金融措施助中小微企业纾困(组图)

今年以来,我国出台多项金融扶持政策,缓解中小微企业经营压力。这些政策是否已实施,效果如何?记者近日采访了银保监会相关部门负责人。

银保监会:金融救助和企业救助政策效果正在显现

银保监会最新数据显示,5月末全国小微企业贷款余额54.2万亿元,其中普惠型小微企业贷款余额为2万亿元。小微企业贷款20.8万元1亿元,同比增长22%,高于各类贷款增速11个百分点,特别是5月份,增加3300亿元,抑制了 4 月份贷款增长疲软的迹象。

银保监会普惠金融司司长丁晓芳:政策作用一是提振信心、稳预期、促发展,二是鼓励银行进一步推进放宽企业资金压力。三是增强银行放贷能力和放贷意愿,更好地提供金融服务。

丁晓芳表示,金融支持对小微企业的复工复产可以起到立竿见影的效果。小微企业贷款余额的快速增长,表明对企业的金融救助政策正在加速落实,效果初步显现。

今年以来,为防控疫情、促进经济社会发展,中国人民银行、国家外汇管理局出台了23条措施;银保监会提出42条要求,引导银行业保险业加大对实体经济的支持力度,尤其是为受疫情影响困难行业的企业提供金融服务。

各地出台金融措施帮助中小微企业纾困

除了落实央行和银保监会的各项政策外,各地还根据当地行业特点,出台了独特的金融救助措施。

江苏近期启动了科技型中小企业融资专项行动。银保监局会同科技部门,科学分配7.23万家科技型中小企业入驻银行业金融机构,银行业金融机构上门走访对接。

江苏银保监局普惠金融处副处长蔡有才:不代表我们银行有什么可做的。合理确定贷款种类、利率定价、还息方式、贷款期限。

对于首次连接失败的企业,尤其是没有贷款的企业,采用轮换机制,保证有两三个不同类型的银行机构交叉连接,最终实现对企业的合理融资支持.

广东近期针对服务业、餐饮业、旅游等行业推出47项纾困扶持措施,为企业复工复产和经济运行提供稳定的资金保障。深圳公司通过线上平台申请普惠金融贷款,银行通过“绿色通道”迅速为公司批复了700万纯信用贷款。

深圳市绿康园蔬菜流通有限公司财务总监魏全福:半个多月获批发行。这笔钱对我们来说是“及时雨”,不仅缓解了我们的现金流压力,也有力地支持了我们公司扩大业务规模。

中国人民银行深圳中心支行货币信贷司副司长庞春阳:用供应链金融等产品保障产业链供应链稳定,再提升发放信用贷款和中长期贷款。对于餐饮服务、批发零售、文化体育旅游等规模较大的接触式服务企业以及个体工商户,我们也鼓励金融机构通过深度社区进一步发展融资。

此外,北京银保监局会同市经信局等部门,对符合条件的中小企业首笔贷款给予贷款担保费或贴息补贴;安徽银保监局、安徽省发展改革委等部门提出,到今年年底,全省企业信用贷款余额要超过1万亿元小微贷款是什么,占企业贷款比重超过28%。大连市地方征信中心与银行机构联合推出网上信用贷款产品,依托市场主体工商登记、纳税、房产、水、电、气、合同履约等,累计超过90亿笔数据信息化,企业信用形象准确,提高信用贷款比重。与企业抵押担保等费用的减少相比。

一企一策,特色融资方案精准解决融资难题

我国市场主体总数已超过1.5亿,中小微企业占比90%以上。政策如何更好地惠及各类企业?记者在调查中发现,一些地方还针对不同行业推出了火锅贷、物流贷、民宿贷等特色金融支持产品。

餐饮业是受疫情影响较大的行业之一。在重庆,这家火锅连锁店的客流量一度大幅下滑,公司收入大幅下滑。在公司资金告罄之际,在国家担保基金的支持下,当地银行推出了专属理财产品,最高可为公司提供300万元的无抵押贷款。

六一手火锅董事长刘梅:银行主动找我们,给我们做了计划,很快就研发了一款产品,叫“火锅贷”。你看,现在我们开了这家店,同时每个员工的工资都发了。

不仅是火锅贷款,还有本地辣椒贷款和冷链电子贷款,都是针对不同领域餐饮企业开发的金融支持产品。

中国人民银行重庆市经营管理司货币信贷管理司司长王宏:引导金融机构开展餐饮企业“一条线、一款产品”的产品创新,并推出更多40多个创新产品。 1-5月,金融机构向辖区餐饮企业发放贷款56.8亿元,对1000家火锅企业发放贷款近5亿元。

不仅是餐饮业,浙江嘉兴当地人民银行设立30亿元专项额度,引导金融机构精准支持交通物流企业。 “央行物流贷”上线当日,物流公司以4.15%的低利率获得了600万元的贷款。

同样在浙江,台州多家金融机构专门设计了“益友贷”、“民宿贷”、“农家贷”等20余款信贷产品,支持当地旅游业的恢复和发展其中许多贷款是没有抵押或担保的纯信用贷款。

专家解读:细化措施,让中小微企业融资更好

今年以来,一系列金融救助措施正在帮助中小微企业稳定经营。专家认为,未来还需要进一步细化措施,让金融更好地服务实体经济。

专家指出,中小微企业资金需求的最大特点是短而频繁。近年来,随着大数据、云计算、人工智能等技术手段的应用,小微企业的融资条件不断改善。

国家金融与发展实验室副主任曾刚:过去一段时间小微企业融资成本明显下降,尤其是在支付结算、小微企业降费等方面微型企业实际上取得了可观的成绩。从总融资成本、融资可能性、融资便利性等方面来看,我们整个小微企业融资环境都有了很大的改善。

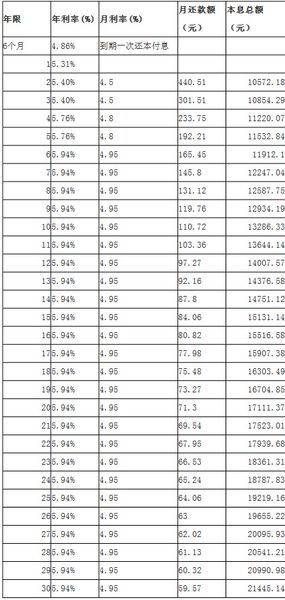

今年普惠小微贷款支持工具的数量和比例将翻倍。对中小微企业和个体工商户、货车车辆贷款、临时困难个人消费贷款,支持银行年内延期还本付息等。 在稳定中小微企业资金链的同时,进一步降低其融资成本。

专家认为,建立小微金融服务长效机制需要多措并举。一方面,要完善小微金融服务评价机制小微贷款是什么,放宽小微企业不良贷款率、利率等约束,更好发挥市场作用机制;同时,要探索数字小微金融新模式,让融资更加便捷有效。特别要加快建设全国统一的信用信息共享平台,缓解信息不对称问题,让银行真正做到敢贷、愿贷、能贷、愿贷。 (央视记者王磊、王轩、陈鹏、张军)